相続税申告サポート

相続税に関して以下のようなお悩みはありませんか?

上記のようなお悩みをお持ちの方のお客様のために、当事務所では、相続税がかかるかどうかのシュミレーションや相続税申告の手続きについて詳しく説明致します!

また、このようなお悩みをお持ちの方は、まず当事務所の無料相談をご利用ください。

当事務所の相続税申告サポート

当事務所では、無料相談にてご相談者様のご状況をお伺いした後、最適なサポートプランをご提案させていただきます。

|

遺産総額 |

基本料金 |

|

4,000万円未満 |

143,000円 |

|

4,000万円以上~5,000万円未満 |

220,000円 |

|

5,000万円以上~6,000万円未満 |

330,000円 |

|

6,000万円以上~7,000万円未満 |

440,000円 |

|

7,000万円以上~8,000万円円未満 |

550,000円 |

|

8,000万円以上~1億円未満 |

615,000円 |

|

1億円以上~1.5億円未満 |

825,000円 |

|

1.5億円以上~2億円未満 |

1,100,000円 |

|

2億円以上 |

別途お見積 |

相続税申告サポートの加算報酬

相続人加算:基本報酬額×10%×(相続人の数 -1)

路線価地域の土地:1区画につき +55,000円

倍率地域の土地:1区画につき +5,500円

非上場株式(自社株):+110,000円~(会社保有財産の評価は別途発生)

書面添付:+110,000円

相続税申告スピードパック

申告期限まで3か月を切っている場合:20%

申告期限まで2か月を切っている場合:30%

申告期限まで1か月を切っている場合:50%

※ 上記の価格には消費税は含まれておりません

※ 上記は一般的な料金ですので、正式にお見積りを提示させていただきます

※ 事業用資産を保有している場合は別途お見積りを提示させていただきます

相続税申告とは

相続税とは親族が亡くなった場合に、その人が残した財産を相続、遺贈などによって取得した時にかかる税金のことです。

どのような場合に相続税がかかる?

相続税というと「うちは資産家じゃないから相続税は関係ない」と思われる方がいらっしゃいます。

以前は相続税がかかるのは資産家が多かったですが、2015年に約40年ぶりに相続に関する法律が改正され、相続税は誰にでもかかり得る税金となりました。

相続税は亡くなられた方の財産総額から基礎控除額(3,000万+法定相続人の数×600万)を引いた額がプラスになる場合、申告が必要になる可能性が非常に高いです。

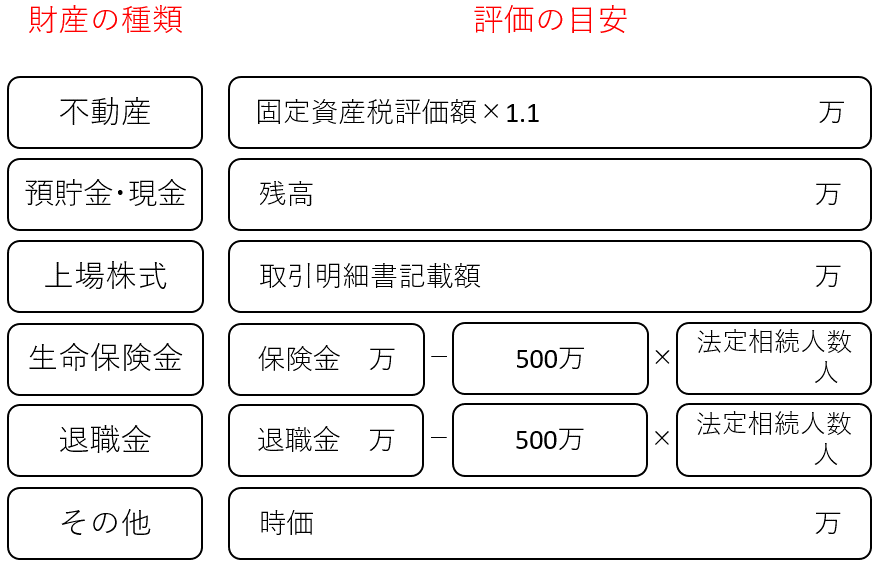

財産総額や基礎控除額の計算方法は以下になります。

財産総額の計算方法

下記の簡易計算表に金額をあてはめてみてください。

合計額が財産総額になります。

基礎控除額は以下の計算式で計算します

「3,000万+法定相続人の数×600万」

相続税の申告期限・納税はいつまで?

相続税の申告・納税は相続の発生を知った日の翌日から10か月以内に、亡くなった方の亡くなった当時の住所地の税務署に対して行わなければなりません。

知らなかったという方や忙しくて忘れていたという方も多いですが、この期限を守らないと節税になる特例を使うことができなかったり、税務署からペナルティを受けることもあります。

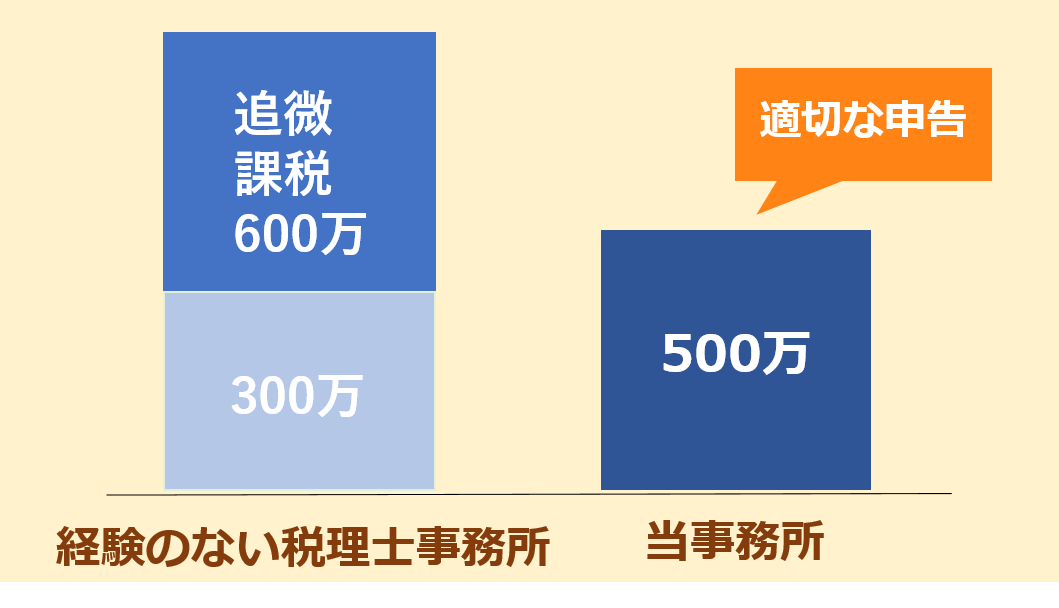

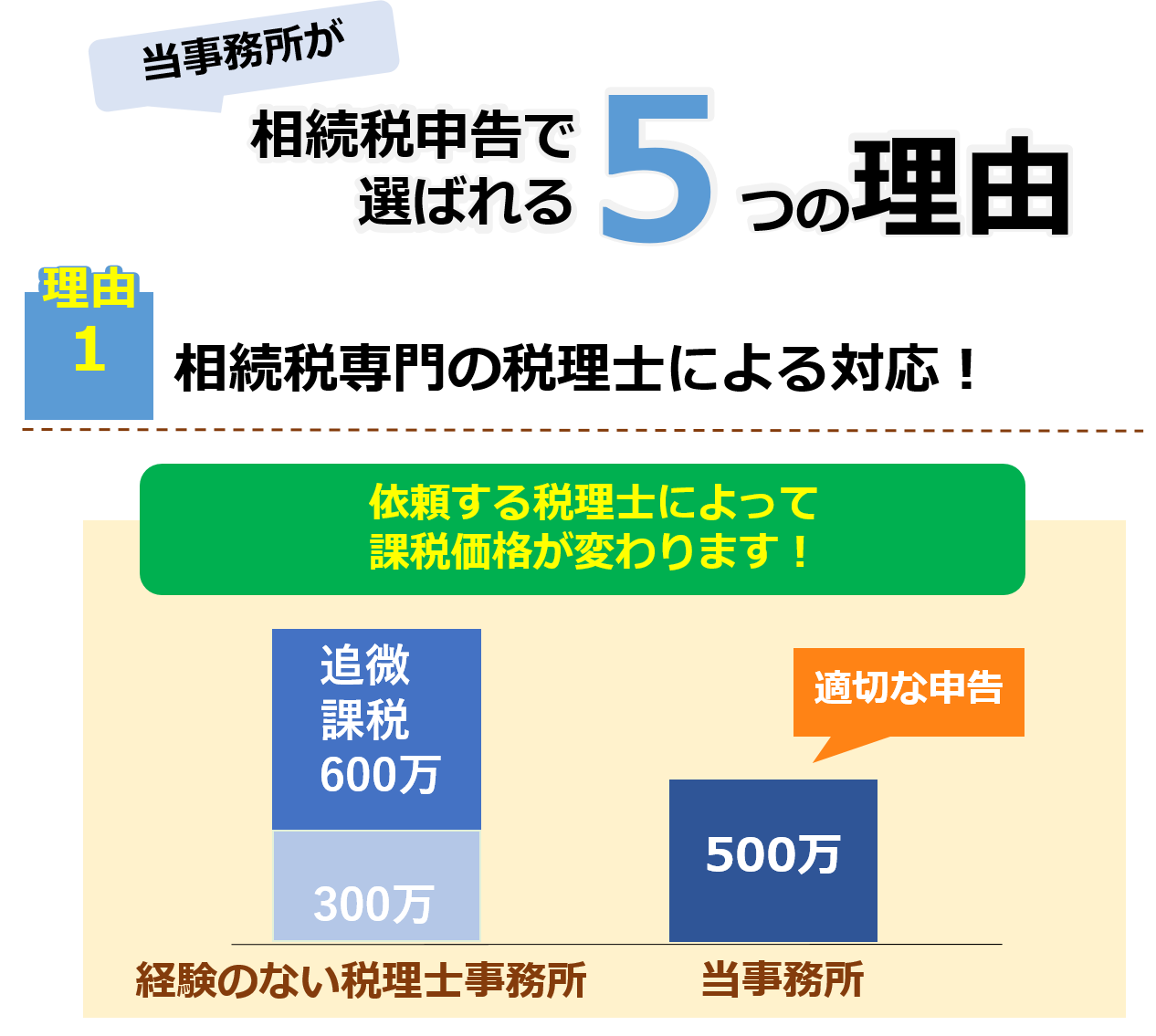

経験のない税理士に依頼すると、損する場合があります!

相続税の額は、申告する税理士によって何百万円もの違いが出ます!

全国の税理士数8万人に対して年間の相続税申告数は11万件と少ない上に、経験豊富な税理士に依頼が集中するため、一度も相続税申告を行ったことの無い税理士が多くいます。

相続税申告の経験が無い税理士に依頼した場合、適切な財産評価ができず、相続税を余計に払いすぎる場合があります。

逆に評価が低すぎたり申告漏れがある場合、税務調査により追徴課税を課せられてしまいます。

追徴課税の平均額は600万円近いと言われています。

当事務所は相続専門の税理士事務所で、相続の相談実績1,000件以上の実績があります。

経験豊富な専門家が対応いたしますのでご安心してお任せくだい!

当事務所の相続の累計相談件数は1,000件を超えており、財産評価・節税・次の相続を踏まえたご提案など多くの経験と実績がありますので、安心してお任せいただけます。

相続税申告は税理士であれば誰でも作成可能であるというわけではありません。

相続税申告は「相続税法」「相続税法施行令」「相続税法施行規則」「相続税基本通達」「財産評価基本通達」という複数の法律とルールに基づいて作成しなければならず、税務申告の中でも特に難しいといわれています。

一方で、税理士1人が年間に受ける相続税申告の件数についてですが、日本国内の相続税申告件数は 年間約11万件、その内税理士が関与している割合は85%程度、税理士の登録者数は約7.9万人のため、約1.18件程度です。

そのため、どの税理士事務所も法人税の申告経験はある程度ありますが、相続税の申告を数多く行っている事務所は実はそう多くはありません。

お医者さんにも外科、内科などの専門分野があるように、税理士にも相続税申告を行っている相続専門の税理士がいます。

税理士に相談される際は、相続専門税理士にご相談されることをお勧めします。

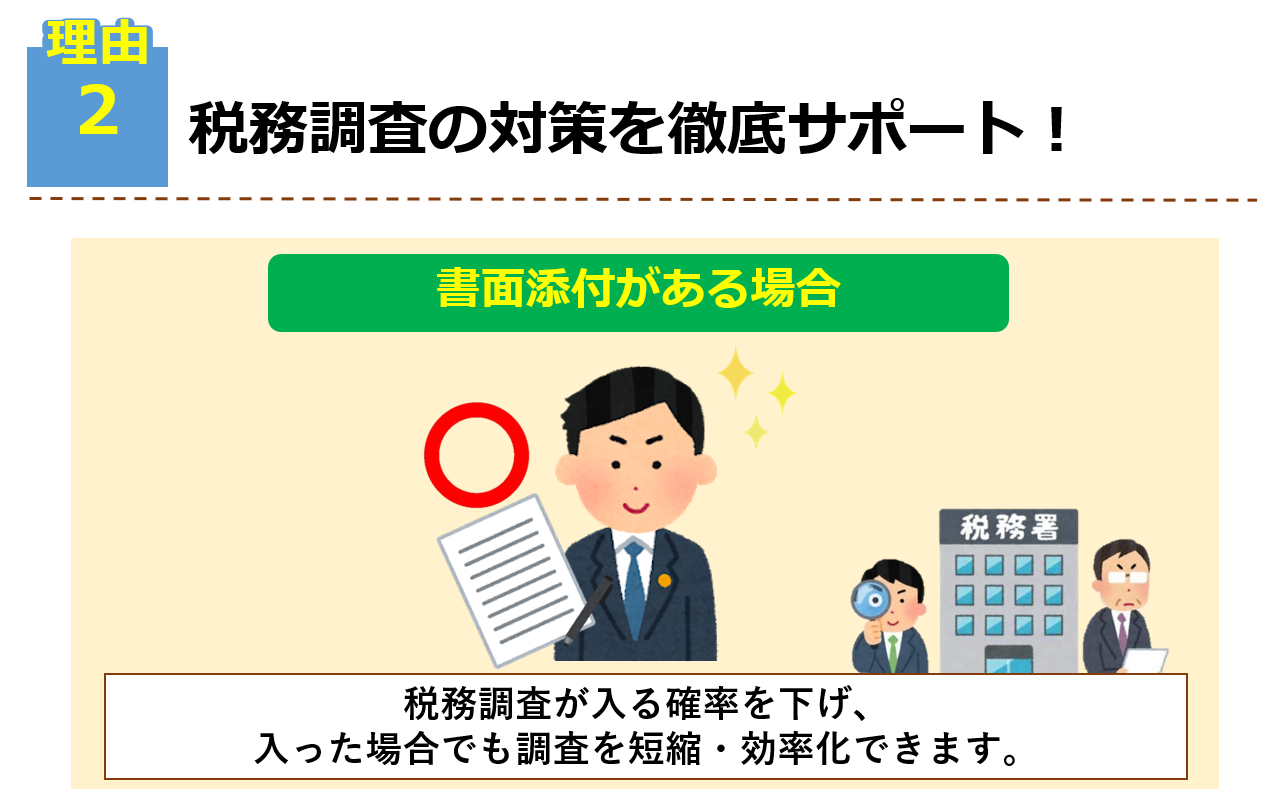

税務調査は税務署から相続税の申告漏れや誤りがないか調査を受けることで相続税申告後に税務署から税務調査を受けるケースがあります。

調査が入ると、ほとんどの場合相続税の金額が増え相続税を追加で納めることに。

その確率はなんと『80%以上』と言われています。

税務調査に備えて、専門家の立場から最も有利かつ問題の少ない方法をご提案すると共に実際に税務調査が入る場合は、事前に税務調査官の質問に対してどのように回答すれば良いのか、お客様と打ち合わせをさせていただきます。

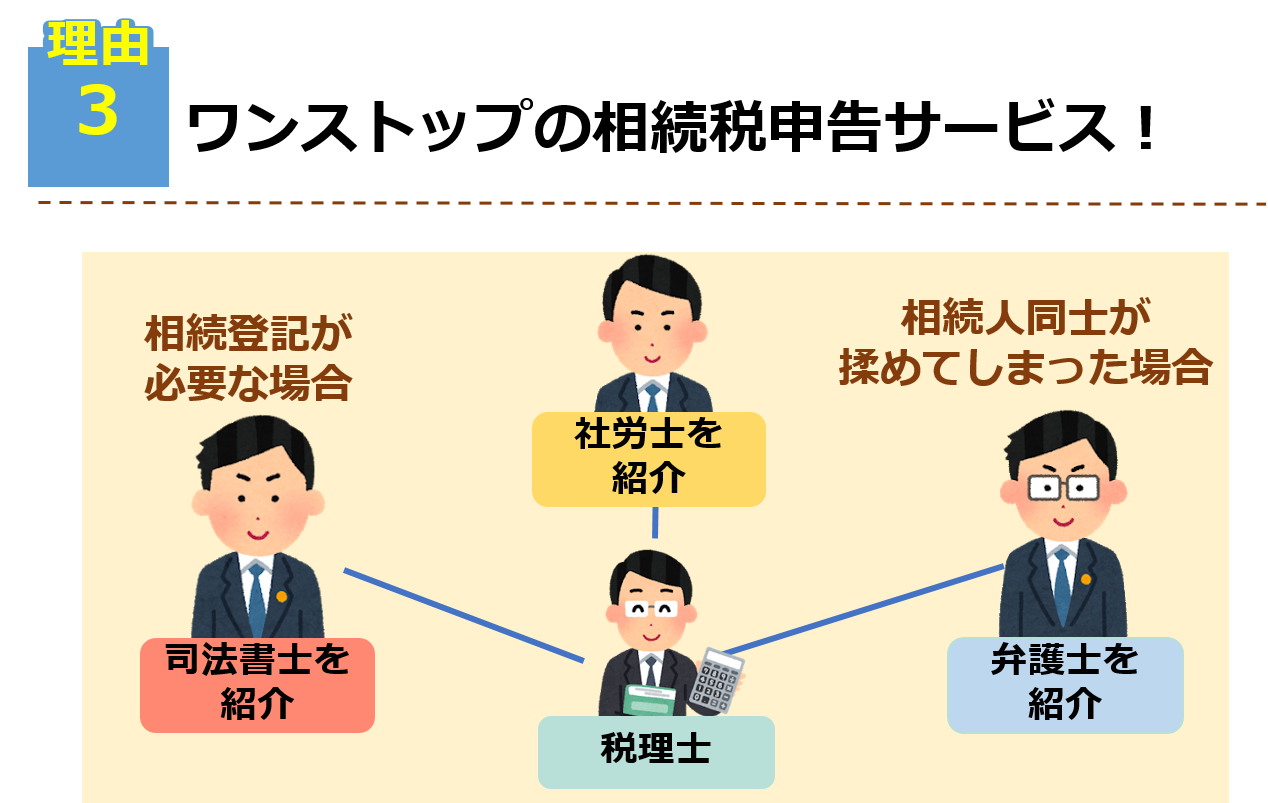

当事務所では、司法書士・弁護士・社労士・不動産会社など、独自の専門家ネットワークを活用し、相続税に関するあらゆるお客様のお悩みをワンストップでお引き受けします。

様々な専門家と連携し窓口を一本化していることで、シンプル且つスピーディーな対応が可能です。

相続登記が必要な場合

相続登記が必要な場合は、提携している司法書士を紹介させていただきます。

相続人同士が揉めてしまった場合

遺産分割などで相続人間で争いが生じてしまった場合は、遺産分割に精通している弁護士など連携を組んでいる相続に詳しい士業事務所の紹介が可能です。

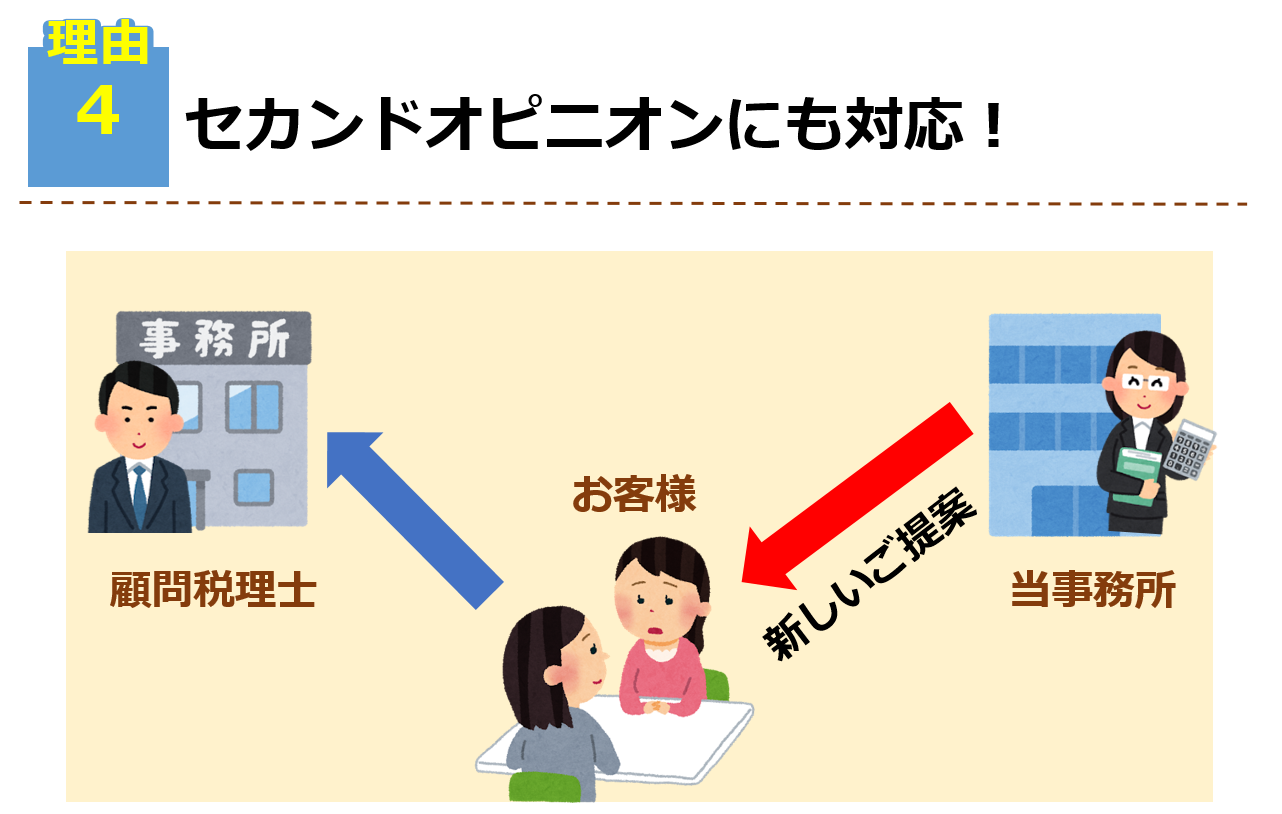

・長年お付き合いのある税理士に任せなければならない・・・

・税務以外の相談やアドバイスが欲しい・・

・立場上、どの税理士に任せた方が良いか意見を言うことが難しい・・

当事務所では上記の様なケースなど、お客様のご希望に合わせて対応致します!

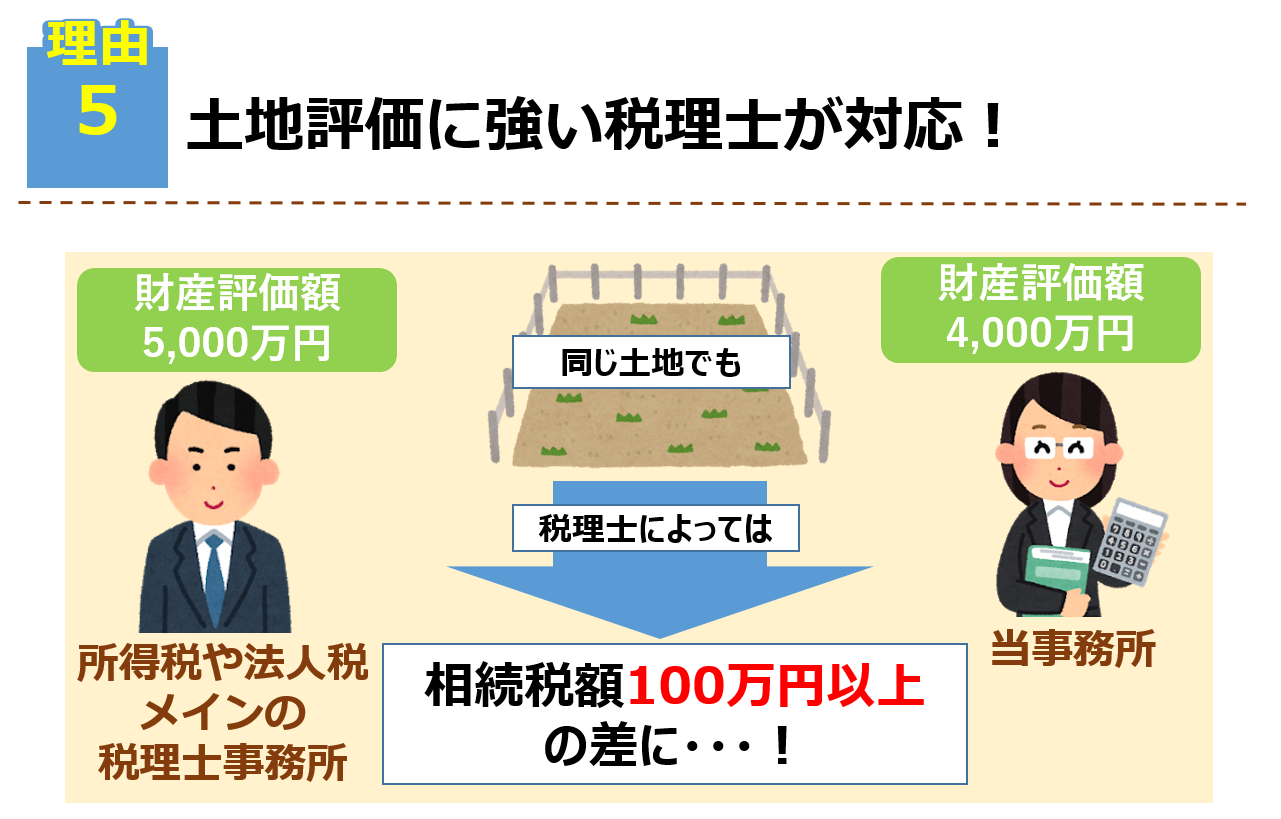

税理士によって相続税の金額が変わる代表例が、相続する土地の評価です。

相続税に不慣れな税理士ですと、検討すべき減額要素が考慮されておらず、余分な税金を払ってしまうことは実際によくあるケースです。

当事務所は相続専門の税理士事務所であり、土地の評価にも強く、出来る限り相続税額を抑えたご提案を致します!

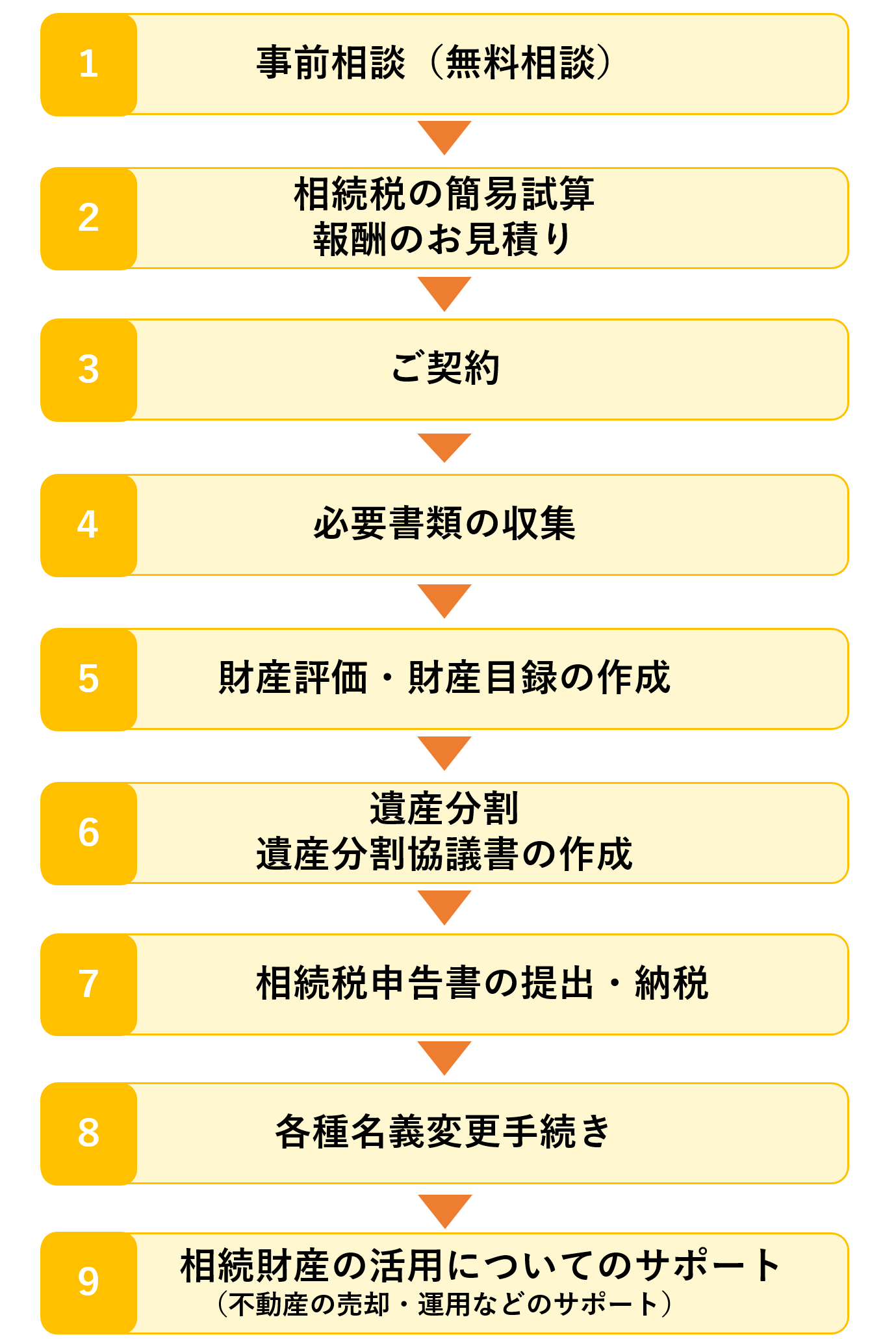

相続税申告サポートの内容と流れ

相続税申告を依頼されたお客様の声

当事務所にご依頼いただいたお客様・無料相談にいらっしゃったお客様から実際にいただいたお声を掲載しています。

当事務所の相続税申告の解決事例

当事務所にご依頼いただいたお客様に対して、当事務所がサポートさせていただいた事例をご紹介しています。

相続税申告に関する無料相談実施中!

相続税申告や相続手続など相続に関わるご相談は当事務所にお任せください。

相続の専門家が親切丁寧にご相談に対応させていただきますので、まずは無料相談をご利用ください。

予約受付専用ダイヤルは028-346-5881になります。

お気軽にお問合せください。

JR宇都宮駅よりバス・タクシー約20分!駐車場も完備!

相続税申告でよくある質問

1.相続税がかかるかどうかわかりません

面談時にご用意いただく資料、情報をもとにまずは概算の相続税を算出いたします。

相続税をかからなくできる場合もございますので、まずは相続税がかかるか知りたいとお問い合わせください。

相続税の計算方法についてはこちら>>

2.相続税の申告は自分でもできる?

手続き自体は不可能ではありません。しかし正しい財産評価や相続税申告ができない場合、余分に税金を納めたり、後から税務調査で追徴課税されるリスクがあります。

期限内に専門的な財産評価や申告手続きをご自身で行うのは困難なうえ、結果的に税理士に依頼するよりもお金が掛かってしまうことも少なくありません。

もしご自身で申告を行う場合も、専門家へ相談のうえでのご判断をおすすめします。

3.相続税申告を依頼する時期はいつ頃がいいですか?

四十九日が終わった後にご依頼いただくケースが多いですので、一つの目安としてお考えください。

なるべく早めに専門家にご相談いただき、相続発生日の2ヵ月後~3ヵ月後頃に準備を進めると、スムーズに申告でき安心です。

4.申告期限切れになるとどうなりますか?

申告期限内に税務署に申告書を提出できなかった場合は、本来の相続税に加えて「無申告加算税」が課されます。

申告書は提出できたが税金を支払えなかった場合は、本来の相続税に加えて「延滞税」が課されます。

延滞税額は日数に応じて増えていきますので、期限間近や期限を過ぎている場合はすぐにでもお問合せください。

5.相続税がかからない場合、何もしなくていいのですか?

税額が発生しない場合も、遺産の名義変更が必要です。

当事務所では面倒で複雑な遺産整理手続きも全面的にサポートいたしますので、お気軽にお問合せください。

この記事を担当した税理士

- 相続税申告・納税

- 相続税の節税チェックリスト

- 相続税・贈与税改正のポイント

- 民法改正のポイント

- 相続税の仕組みと申告

- 課税対象財産

- 相続税評価額の算出

- 物納の手続き方法

- 延納の手続き方法

- 税務署がチェックしてくること

- 相続税がかかるか心配な方へ

- 相続税の計算方法

- 相続税の基礎控除/基礎控除を超えたら当事務所にお任せください

- 各種控除について

- 贈与税額控除

- 配偶者控除

- 未成年者控除

- 障害者控除

- 外国税額控除

- 相次相続控除

- 財産を把握し、評価する

- 宅地の評価(自分で使用している宅地)

- 借地・貸地

- 上場株式

- 取引相場のない株式

- 預貯金や公社債(金融資産)

- 生命保険・死亡退職金

- その他、相続財産

- 相続発生後の節税対策!これだけは押さえておきたい4つのポイント

- 相続税の申告を税理士に依頼する理由とは?5つのメリットを紹介

- 相続税の申告書15種類と提出先

- 【相続財産別】相続税の申告に必要な書類一覧

- 相続税申告期限がギリギリになってしまった方

- 10ヶ月以内に遺産分割&相続税申告しなかった場合

- 加算税、延滞税を納付する

- 相続税のQ&A

- 相続税申告で失敗しないためのポイント

- 相続税の失敗事例

- 税務署からの相続税についてのお尋ね/お知らせが届いた方へ

- 申告書を自分で作成したい方

- 税負担の軽減

- トータル税金対策とは

主な相続手続きのメニュー

相続のご相談は当相談室にお任せください

よくご覧いただくコンテンツ一覧

宇都宮で相続・遺言に関する

ご相談は当事務所まで